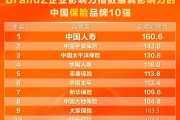

五大A股上市险企上半年揽原保费收入1.76万亿元 同比增幅“四升一降”

中国网财经7月18日讯 近日,五大A股上市险企陆续披露2024年上半年原保险保费收入数据。据统计,五大A股上市险企上半年共揽保费1.76万亿元,较2023年同比增加约3%。

图片来源于网络,如有侵权,请联系删除

图片来源于网络,如有侵权,请联系删除

数据来源:企业公告 中国网财经记者制图

从上半年原保险保费收入规模来看,中国人寿以4896亿元在五家公司中领跑,中国平安以4812.68亿元紧随其后,中国人保以4272.83亿元位列第三,中国太保、新华保险则分别以2661.87亿元和988.32亿元排至第四、第五。从同比增长来看,中国平安与中国人寿分别以4.7%和4.1%的增长率领先,中国人保同比增长3.3%、中国太保同比增长2.4%,新华保险则同比下降8.4%。

数据来源:企业公告 中国网财经记者制图

从五家A股险企寿险公司来看,2024年上半年,五家寿险公司合计原保险保费收入1.12万亿元,同比增长2.1%。其中,中国人寿以4896亿元的成绩稳坐原保险保费收入第一把交椅,同时也实现了4.1%的同比增长;平安人寿同比增长率最高,达到了5.1%,原保险保费收入3007.84亿元;太保寿险原保险保费收入1531.59亿元,同比下降1.2%;新华保险原保险保费收入988.32亿元,同比下降8.4%;人保寿险原保险保费收入790.56亿元,同比微增0.3%。

国信证券分析师孔祥在研报中表示,人身险仍处回调期,保费增速有回落,寻找个险精细化管理、新银保渠道增量机会。2024年以来,严监管态势助推行业压降负债端刚性兑付成本,在储蓄型保险占比提升及资产端配置承压背景下,引导降低未来保单偿付压力,优化险企资产负债管理能力。个险渠道方面,代理人分级制度开始实施,促进行业销售人员细化管理制度,提高从业人员水平及人均产能,提升渠道价值贡献;银保渠道方面,持续规范渠道手续费支付流程,叠加放开银行网点可合作保险公司数量限制,预计下半年银保渠道有望贡献主要保费增速。

平安证券分析师王维逸、李冰婷、韦霁雯在研报中指出,近年来,银行存款利率下行,银行理财产品向净值化转型、收益率波动下滑,储蓄险竞品吸引力明显降低。同时,居民风险偏好较低、储蓄意愿维持高位,储蓄险需求持续旺盛,2024年上半年主要上市险企寿险保费在高基数压力之下保持总体稳定。此外,产品定价利率切换助负债成本下降、银保“报行合一”助费用率下降、公司优化产品期限和险种结构助业务结构改善,预计上市险企2Q24(2024年第二季度)新单NBVM(新业务价值倍数)将同比改善、上半年NBV(新业务价值)有望正增长。

数据来源:企业公告 中国网财经记者制图

从A股险企的财产险公司来看,财险“老三家”上半年合计原保险保费收入5854.21亿元,同比增长4.5%。具体到各公司来看,人保财险、平安财险、太保产险上半年分别实现原保险保费收入3119.96亿元、1603.97亿元和1130.28亿元,且均呈同比正增长,其中太保产险同比增速最快,达7.7%,平安财险和人保财险则分别同比增长4.1%与3.7%。

国信证券分析师孔祥在研报中提到,财产险景气度延续,韧性显著,利好龙头。2024年,受车险“报行合一”因素影响,行业车险业务增速普遍回落,费用率明显下降。在政策引导下,财险公司逐步将综合费用率的支出部分转向综合赔付率,让利消费者。在此背景下,行业也逐步从费用竞争向服务竞争模式转变,这对公司的产品创新、定价、风控、理赔等能力提出更高要求,总体利好龙头企业。

光大证券分析师王一峰、黄怡婷在研报中认为,展望后续,一方面,购车综合优惠驱动下汽车消费提振将利好车险保费增速延续向好态势,政策推动及经济逐步修复下非车险业务也有望维持较好增长水平;另一方面,虽然今年以来COR(综合成本率)受自然灾害扰动或有所承压,但随着各险企持续提升经营质效,大灾因素减弱后COR有望得到改善。

除上述寿险与财产险公司之外,人保健康上半年原保险保费收入362.31亿元,同比增长7.4%;平安养老上半年原保险保费收入106.53亿元,同比下降4.2%;平安健康原保险保费收入94.34亿元,同比增长13.0%。

(责任编辑:王晨曦)推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经绿动力

财经绿动力