4月债市呈现V型走势,中长期纯债基金业绩突出,后市波动可能有所加大

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

图片来源于网络,如有侵权,请联系删除

4月债市呈现V型走势,中长期纯债基金业绩突出,后市波动可能有所加大

每日经济新闻 2024-05-06 15:36:06

每经记者 任飞 每经编辑 叶峰

回顾4月,债市呈现V型走势。对应债券基金业绩来看,中长期纯债基金走势造好,头部产品业绩出众,部分区间收益率近4%。但对于后市的判断,业内对于低利率环境下的债市依然有所担忧,特别是波动率可能有所加大,须适度降低收益预期。

债市反弹,多只中长债基金月收益率超1%

今年4月,债市收益率大多出现下行走势,体现出资金入场债市的意愿依然强烈,这也使得债券价格走高的同时,实际收益率水平下降明显,当然,中长期债券月末上行,其中30年国债跌幅最大,上行8bp至2.54%,基本抹平3月涨幅。

需要指出的是,从交易的角度来看,短期交投活跃意味着资金避险的需求提升,虽然债券价格走高,利好于短期波段收益的兑现,但就持券到期的兑现收益来说,实则下降了许多,这也就是为何长期国债收益率下降,但就交易债券的收益其实在上涨的原因。

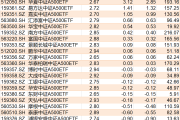

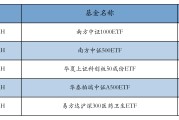

因此,从基金的角度来看,中长期纯债基金在4月的表现相对较好,Wind统计显示,有9只中长期纯债基金(统计初始基金)月内收益率在1%以上,其中兴业嘉鸿一年定开月内收益率达到3.8994%,万家鑫融纯债A录得2.9646%。

其他混合型产品当中,建信双息红利A、华商瑞鑫定开均有4%以上的月度收益率,且在部分权益资产的加持下,偏债混合型基金的业绩排名当中,有182只超过1%,有35只超过2%。

4月行情从债牛持续演绎到低位反弹,大体可以分为两个阶段,华西证券分析指出,供需格局未变,债牛行情扩散发展。在这一阶段,两条主线逻辑支撑债牛延续,一方面是政府债供给迟迟未放量,另一方面,资金面表现出强大的定力。

而央行的态度也在影响债市行情,鹏华基金债券投资二部总经理刘涛表示,央行货币政策预计保持稳健,政府债发行规模较四月边际提升,债市供不应求的局面有望逐步得到缓解,十年国债利率将在博弈中寻得央行提到的“与长期经济增长预期相匹配的合理区间”。

说明:4月各类型债券基金头部业绩统计 来源:Wind

后市波动可能加大,须适度降低收益预期

针对于债市目前的情况,四月政府债发行规模低于往年同期,一万亿特别国债发行计划尚未公布。在资金宽松背景下,债券信用利差、期限利差极致压缩,十年国债收益率一度下破2.22%,创出历史新低。

节前最后两个交易日跨月资金面保持平稳,央行于月末净投放4380亿。两个交易日市场利率波动较大,先上后下,因央行提示市场注意久期风险,上周一延续前几日的调整,利率曲线整体上行,利率快速上行后,随着资金面宽松,央行超额净投放、PMI环比回落等,利率开始回落。

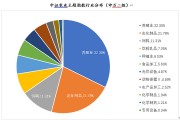

而针对经济复苏的判断及预期,业内也有针对性地映射在债市的投资策略当中,有分析就指出,2024年国内经济处在逐级修复途中,新旧动能切换是当前重要宏观主线。

债市方面,在经济合理增长、防风险和化债的背景下,市场环境整体偏有利,后续须关注政府债券发行节奏;考虑到低利率环境下市场波动可能有所加大,须适度降低收益预期。

在接下来的5月份,倘经济基本面数据保持平稳,政策层面延续前期定调。鹏华基金王康佳指出,资金价格围绕政策利率波动,且波动幅度收窄,一方面,在央行防空转的基调下,资金价格明显下行受到制约,另一方面,在当前杠杆套息空间较小的情况下,非银加杠杆意愿较低,资金需求减少。

中欧基金分析指出,本轮长端利率的调整来自于央行关注和潜在的供给担忧,更值得关注的是短端也开始调整,与之相应的是资金边际收敛、大行净融出减少,同时可以看到大行对短端利率的买入也明显减少甚至转向卖出。

进一步分析指出,考虑到5月政府债净融资高峰,央行持续20亿逆回购投放,前期大行资金充裕的格局可能会扭转,短端可能重回息差主导逻辑。这种情况下,建议暂时观望为主。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

欢迎关注每日经济新闻APP

推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经绿动力

财经绿动力