震荡市的一枝独秀,红利投资方兴未艾

每经编辑 肖芮冬

图片来源于网络,如有侵权,请联系删除

开年以来,对比各宽基指数的大幅回撤,以红利指数、红利低波、中证红利为代表的高股息板块一枝独秀。当前外部降息交易修正、国内流动性偏紧、机构年初调仓加大市场波动,红利策略广受追捧。

图片来源于网络,如有侵权,请联系删除

什么是红利策略?

从财务角度看,红利是公司将盈余回馈给股东的一种方式,通常以现金或股票的形式支付。在投资组合的构建中,红利投资策略与一般的股价增长策略存在显著的差异。传统的股价指数仅考虑股价的变化,而红利策略更关注股息的支付。这使得基于红利的投资更注重公司的盈利实力和分红政策,相对于仅追求股价升值的投资策略,更具有稳定性和长期回报的特点。在不同的投资风格中,红利策略常常被归类为价值策略的一种。与追求高成长股的投资者相比,价值投资者更注重公司的基本面和稳定的盈利能力。红利投资策略正是基于这一理念,通过选择那些具有良好盈利记录和分红潜力的公司,实现投资组合的平衡和回报。

红利策略有什么优势?

从中长期视角看,红利策略将逐渐成为A股市场最不容忽视的主流策略。红利策略的核心逻辑是套利,即股息率和社会融资成本之差,这样的套利机会在A股市场中正变得不可忽视。一是“中特估”背景下,相当一部分资产拥有了贡献稳定分红的保障机制,或将使央、国企估值下行的空间有限。二是套利/价值/绝对收益资金规模在增长,绝对收益类产品相对稀缺,市场中存在“资产荒”;三是无风险利率长期下行,为红利策略提供了较大的套利空间。四是红利资产与绝对收益投资者的方法论更匹配。

高股息红利的优势所在:

(1)高股息策略具备多样化的收益来源:资本利得+股息收入。从资本利得的角度上看,盈利和估值视角下高股息策略均具备正向逻辑。

(2)高股息标的处于较为成熟的生命周期,对收利增速不会过度敏感。

(3)高股息标的具备较强盈利韧性,并通过分红增厚ROE。从ROE视角看,股息率最高的前三组,在当年年报的ROE同样是最高。一方面源于企业本身盈利能力的韧性,另一方面则在于分红本身是增厚ROE的一种方式。

(4)高股息标的现金流量保障能力强。

红利策略也有“陷阱”?

红利策略并非十全十美,需警惕两类“陷阱”。“红利”资产首先是高股息资产,但只看股息率显然是不够的,容易遭遇两类“陷阱”:第一类是“低估值陷阱”,此类资产分红比例相对偏低,但绝对估值持续低位震荡,从而导致股息率一直高位运行,代表的细分行业如城商行、股份行、房屋建设等;第二类是“周期类陷阱”,此类资产分红比例平均水平较高,但呈现较高波动,因此过往高分红并不能有效指引未来高分红的延续,容易导致“历史股息率”指标的失效,代表行业如钢铁、动力煤等。

哪些才是真正的“红利”资产?

哪些才是真正的“红利”资产?首先,企业运营与分红行为的底层逻辑出发,“红利”资产必需兼具分红能力与分红意愿。其一,稳定的盈利能力保证有“利”可分健康且稳健的现金流也是分红的基础;其二,利润分配天然面临着“分红”与“扩产/创新”的矛盾,分红意愿看既取决于行业发展模式,也取决于公司发展战略。结合过往表现看,单纯的高分红对股价上行的贡献并不强,基本面稳定性往往更为重要,无论是风险收益比还是控制回撤,利润增速低波动、现金流增速低波动与分红比例低波动三组表现均明显占优。其次,保证基本面稳健优势的同时,估值贡献的干扰也同样需要识别。从投资回报拆解的视角出发,分红、业绩、估值都是潜在的贡献来源,但业绩与分红的持续正向贡献才是我们更为期待的。

结合过往表现看,其一,分红贡献低波动行业表现普遍优于分红贡献高波动的行业;其二,分红贡献稳健的前提下,估值与业绩贡献高波动的行业普遍表现较差且回撤较高;其三,业绩、估值、分红贡献皆稳的行业组合在回撤控制上往往更具优势。综上而言,真正的“红利”资产,必须兼顾基本面与投资回报的双重稳健,这样也更贴近我们对“红利”资产的直观理解。综合稳健的基本面(利润增速、现金流增速、分红比例皆低波动)与稳定的回报贡献(业绩、估值、分红贡献皆低波动),可进一步选出“红利双稳行业”。

红利质量:最具成长性的“红利捕手”

如何规避“高股息陷阱”,筛选出真正“有质量”红利标的呢?传统红利因子在低估值上暴露较多,存在的问题有:1)收益兑现时间不可控;2)没有盈利的公司每持有一天,公司内在价值都在减少;3)真正深度价值大的确定性机会的投资时机较少。

在此情况下,我们需要找到稳定增长的内在价值的标的,用持续成长抵御时间的侵蚀。中证红利质量指数(指数代码:931468,简称:红利质量)便是这样一只“优化”后的红利指数,该指数引入质量因子,对红利指数的筛选标准进行进一步优化,力争在高分红的框架下筛选出更具成长性的标的。具体来说,该指数的从沪深A股中选取50只连续现金分红、股利支付率较高且具备较高盈利能力特征的上市公司股票作为指数样本股,以反映分红预期较高、盈利能力较强上市公司股票的整体表现。

相较传统红利因子,红利质量指数可筛选出分红预期高且盈利能力强的标的,攻守兼备。而红利50ETF(159758)是全市场唯一一只跟踪中证红利质量指数的基金产品,场外联接基金(016441/016440)。

市场回暖,“红利策略”还能继续上车吗?

近期市场关于红利风格的争论颇多。比如:国海证券认为,长期来看,我国经济正处于转型期,房地产周期的下行阶段需要寻找新的增长点,因此投资者更倾向于股利收益而非资本利得,红利策略有望持续走牛。

广发证券认为,港股市场高股息风格几乎持续占优,也是因为市场持续地给确定性以溢价。确定性溢价将成为未来指引A股投资的重要线索,高股息资产正处于长牛的初期。

中信证券则表示,截至1月5日,红利低波指数和沪深300的PB之比为0.53,处于2021年以来的最高位置。另外,市场当前对经济的预期相比政策目标存在较大上修空间,随着经济预期在政策支撑下上修,红利策略相对表现会有所走弱。

民生证券按照如下方式定义市场形态,选择2015年8月作为起点,观察红利策略在各个市场形态下的表现:

弱市:从市场顶部到底部;

回暖:从底部往后12个月;

牛市:回暖后到市场顶部。

发现:在弱市中,相对于整体市场和成长股,红利全收益表现较为出色。在两个市场回暖期中,红利全收益均实现了20%以上的绝对收益。在牛市中,红利策略整体表现逊于整体市场。

综合来看,红利投资方兴未艾。从收益来源角度看,股息率的贡献长期将在股票收益中起到更加重要的作用,在目前业绩增长面临挑战的背景下凸显分红价值。从外部环境角度看,中美的红利策略均在其市场下跌、回暖时期历史上相对占优。同时由于其主要成分股含有较多顺周期板块,因而在经济复苏和衰退期表现较优,在中国经济大概率复苏的背景下,目前仍有较为有利的外部环境。

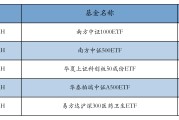

相关产品:

1、红利50ETF(159758)及其联接基金(016441/016440):跟踪中证红利质量指数(指数代码:931468.CSI,指数简称:红利质量),从沪深A股中选取50只连续现金分红、股利支付率较高且具备较高盈利能力特征的上市公司股票作为指数样本股,以反映分红预期较高、盈利能力较强上市公司股票的整体表现。截至2024年1月8日,指数近12个月最新股息率3.09%。

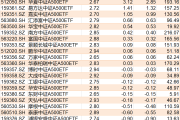

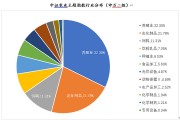

红利质量申万一级行业分布

数据来源:Wind,红利50 ETF(159758)及其联接基金风险等级为R3(中风险),以上基金属于股票基金,风险与收益高于混合基金、债券基金与货币市场基金。个股不作为推荐。指数表现不代表产品业绩,二级市场价格表现不代表净值业绩。本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。其中,恒生红利ETF和港股通金融ETF为境外证券投资的基金,主要投资于香港证券市场中具有良好流动性的金融工具。除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险、香港市场风险等境外证券市场投资所面临的特别投资风险。产品交易效率为T+0。T+0回转交易机制资金运作周期缩短,可能带来短期波动风险。

推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经绿动力

财经绿动力