FOF业绩、规模亟待回升,上周又有产品拉响清盘警报

每经记者 任飞 每经编辑 赵云

图片来源于网络,如有侵权,请联系删除

春节过后,A股市场至今仍在反弹进程中。

图片来源于网络,如有侵权,请联系删除

受此带动,很多权益类FOF净值提升明显,但由于此类FOF长期遭遇业绩不佳的困境,很多产品规模合计在去年四季报统计时已低于5000万元。

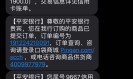

另外,有的基金已经在提示风险。如上周就有广发积极回报三个月提示,截至2月27日,已连续30个工作日基金资产净值低于5000万元。

FOF“迷你基”占比超22%,上周有产品提示风险

公募FOF产品近年来频频业绩和规模双杀。与其他权益类产品不同,这类型基金的回血速度更慢,失去赚钱效应之后,很多投资人没有更多耐心等待净值收复失地。

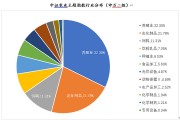

从统计数据来看,仅在去年四季度末时,行业内492只公募FOF基金当中,就有112只产品资产规模合计在5000万元以下(统计初始份额),占比超过22%。

公募FOF规模持续萎缩,也会出现部分产品因规模过小而遭遇清盘的情况。就在上周,广发积极回报三个月就提示风险,截至2月27日,该基金已经连续30个工作日基金资产净值低于5000万元,这意味着,该基金有可能遭遇基金合同终止,届时基金也将会被清算。

规模萎缩、产品清盘,一定程度上反映出当前投资者对公募FOF的接受度不高。有分析指出,背后原因可能与近两年公募FOF业绩表现不佳以及投资者认知不足有关。其中最关键的就是前述产品属性的特殊性,要求其净值增长的速度与普通股票基金相似并不现实,但投资人对此并不会买账。

记者注意到,尽管年初至今经历过反弹,但就所有FOF的年初至今收益率来看,绝大多数依然没有创下正收益。Wind统计显示,截止到上周末(3.3),市场仅有100只FOF基金(统计初始份额)年内收益率为正,这意味着,另外392只基金年内依然没有回本,占比高达80%。

有分析指出,近三年成立的FOF基金中大多数都未能替投资者赚到钱,这导致短期内FOF很难在市场中获得大规模的资金流入;为了满足资产配置的需要,FOF一般会设有持有期,这与目前投资者广泛追逐高流动性开放式基金的投资需求无法完全匹配。

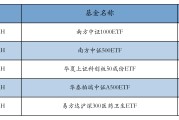

上周,各类型FOF基金收益率统计当中,股票型FOF和混合型FOF表现相对出色,但如前所述,FOF业绩、规模亟待回升,否则会有更多投资人选择离场,迷你型基金的风险也将进一步被推高。

上周各类型FOF头部业绩统计 来源:Wind

行业面临数量向上、规模向下的尴尬

虽然有部分产品持续受到清盘风险的困扰,但由于近年来公募FOF的扎堆发行,行业迎来尴尬困境之一,是数量上仍在缓慢上行,但规模确实在不断向下萎缩。

简单来说,就是规模迷你的基金虽然存在风险,但也不至于会完全触发清盘,这导致行业上很多基金都在朝着迷你化过渡,因为缺乏业绩的支撑,投资人也迟迟不愿意投资进场,并选择FOF基金作为理财工具。

这样的情况也在影响着发行端,就上周情况来看,全市场仅有1只FOF启动募集,为华富泰合平衡3个月持有,但如前所述,业内挤压了大量的规模迷你产品,关键依然是要靠提升业绩来吸引更多投资人进行关注。

既然权益类FOF弹性相对较大,那么,近期有哪些权益市场的投资机会?

工银瑞信基金经理赵栩表示,2024春节后开工以来,多项经济社会发展数据显示我国经济发展韧性强、活力足,A股市场也连续反弹。在这样的背景下,市场预期和资金流动性有望修复,A股权益市场尤其是核心资产的配置价值或将进一步提升。

博时基金分析指出,2月6日以来,随着资金面结构问题逐步缓和,以及监管、降息等多重催化下市场重新站上3000点。2月重交易,3月重产业趋势。在重要会议落地前仍缺乏预期上修的动力,超跌反弹后以震荡和磨底为主。

结构方面,纯粹的超跌反弹已基本演绎充分,后续行情演绎将更加依赖于新增催化和产业趋势。其一,在红利方面,在中期维度仍要继续重视配置,但短期择时上过热可适当等待调整。其二,在多维产业催化与高性价比之下,重视科技成长,但需关注3月份可能出现涨幅到位后的估值调整,建议板块内部高切低。其三,临近两会,结合稳增长政策预期的抬升,关注设备更新、消费品等主题性机会。

推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经绿动力

财经绿动力