ESG引领券商资管新风尚:平衡功能性与盈利性 强化风险防控

随着我国可持续发展战略的深化,ESG(环境、社会和治理)领域迎来了前所未有的发展机遇。同时,监管政策体系日益健全,对信息披露的重视程度显著增强,推动信息披露标准不断提升。在此背景下,包括券商在内的国内资管机构,愈发将ESG投资视为重要战略方向,加大对ESG投资理念的关注与实践力度。

图片来源于网络,如有侵权,请联系删除

业内人士认为,券商要把握高质量发展主线,平衡好功能性和盈利性。对券商资管而言,则要充分发挥社会财富“管理者”的功能,而ESG产品本身就是一个很好的示范。

ESG投资愈发受各类资金关注

据行业专家透露,当前公募基金已成为ESG投资领域的核心推动者。然而,随着银行、保险等金融机构加速构建绿色金融体系,ESG投资理念正逐步渗透到各类资金中,不仅限于公募基金。一级市场的股权投资、债券等固定收益类资产也逐渐被纳入ESG投资策略之中,促使投资方式更加多元化。

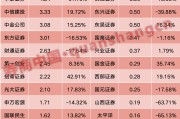

据方正证券介绍,截至今年6月18日,我国市场上存续的ESG公募基金产品共540只,净值总规模达5067.88亿元人民币。券商资管在ESG投资中采取了包括主题投资、负面筛选、正面筛选和ESG指数类产品多种形式。同时,一些国内券商通过与国际机构合作,共同开发ESG资管产品。

在方正证券资管业务相关负责人看来,证券公司要把握高质量发展主线,平衡功能性和盈利性。对券商资管而言,则要充分发挥社会财富“管理者”的功能,而ESG产品本身就是一个很好的示范:从投资理念上通过建立完善的ESG评价体系确保投资决策符合ESG标准,将引导资金流入、深刻践行ESG的公司,通过资源配置实现经济效益与社会效益的平衡;同时通过探索创新ESG资管产品,为投资者提供更多元化的投资选择,帮助投资者实现财富增值的同时,将ESG理念逐步深入到投资者心中,实现绿色、可持续的普惠金融。

助力券商有效防范化解风险

中央金融工作会议明确强调,“坚持把防控风险作为金融工作的永恒主题。”在此背景下,ESG作为一种高效的风险识别与管理工具,对于强化证券行业的风险控制与管理机制,具有显著的正面推动作用。

“ESG理念不仅源自外部的高标准要求,从券商自身发展的长远视角出发,其风险缓解策略更是券商评估业务伙伴及投资研究对象未来潜在重大风险的关键工具。”某资深券商人士表示,通过ESG分析,券商能够精准识别并规避那些商业行为可能触及道德底线或对环境造成不良影响的企业,从而有效降低自身经营风险,保障业务的稳健与可持续发展。

记者在采访中了解到,对券商而言,在业务实践中,ESG在风险控制层面的核心应用可归结为三大方面:首先,ESG维度被深度融入投研过程中,用以全面评估上市公司的可持续性表现,在业务运营中紧密结合ESG风险因素考量;其次,稳健地将ESG相关风险因素整合进全面风险管理体系之中,确立ESG风险尽职调查的明确规范,加强对客户、交易对手方、投资标的及金融产品等各方面的ESG风险进行细致审核、持续监控及敞口管理;最后,在融资与投资业务的各个环节中全面融入ESG风险控制考量,明确ESG尽职调查的具体操作流程,并将项目主体在环境合规性、社会责任实践以及公司治理水平等方面的ESG表现及是否存在违规行为作为评估参考因素。

(责任编辑:王擎宇)推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经绿动力

财经绿动力