长端利率呈上行走势,债市或进入冷静期,波动仍在增加

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

图片来源于网络,如有侵权,请联系删除

长端利率呈上行走势,债市或进入冷静期,波动仍在增加

每日经济新闻 2024-08-12 16:25:22

图片来源于网络,如有侵权,请联系删除

每经记者 任飞 每经编辑 叶峰

上周(8.5-8.11),债市迎来一波快速调整,这让数周以来对于债市高烧不退的担忧有所缓解,对应基金的收益情况来看,上周则出现明显的回调。有分析指出,债市或进入冷静期,但短期波动依然难以避免。

长端利率上行,债市降温

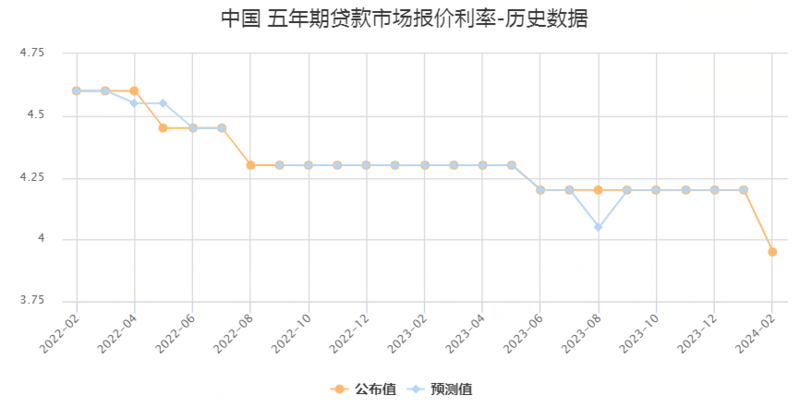

Wind统计显示,上周,10年国债活跃券(240011)上行至2.20%,环比提升8bp;30年国债活跃券上行至2.38%,环比提升4bp。而就在上周初,10年国债与30年国债活跃券收益率分别下行至2.08%、2.29%,创下2003年、2005年以来的历史新低。

洞察上一周的内外影响,海外日元升值下的套息交易策略失衡已经导致大量国际炒作资金提前平仓,再加上国内部分在二级市场违规做债的机构被查,国内债市的资金也开始谨慎,出现前述债券收益率提升的迹象也就不难理解。

当然,这也并非一劳永逸之事,记者注意到,此前二季报中不少债基的基金经理表示对于久期的配置较高,虽然这是对于长债配置的一种写照,背后也是保守策略的体现。但这背后也不是没有风险,特别是在债市持续高烧不退背景下,收益率的考验是个问题。

不过,有分析指出,综合来看,目前债市更有可能进入冷静期,低波运行下风险可控。华西证券的研报分析指出,8月12日至16日的不确定因素可能在于央行税期呵护的力度,以及基金(久期过高产品)降久期的时长。

在其看来,目前市场定价与监管调控可能处于磨合尾声,建议自营类配置盘逐步逢高入场,资管类机构久期紧跟市场同类产品中枢(或者略微低于同类产品中枢),如利率型产品可将组合久期摆布在3.0年左右,信用型产品则将久期设置为1.8年左右,保持不掉队的状态。

基金收益欠佳,中位数为负

债基周度收益率中位数为负,乍一看有些不可思议,但需指出的是,短期基金的收益也来自于所配债券的买卖,而非所有资产都持有到期。因此,对于短期债券价格的关注是对于这些投资组合涨还是跌的关键。

显然,在上周债市退烧背景下,普遍的债券价格都在走低,这也是对应债券收益率提升的反向写照。因此,对于基金的组合配置中出现周内收益率较低甚至为负的情况合情合理,Wind统计显示,上周中长期纯债基金的平均收益率在-0.0868%,中位数为-0.0867%。

当然,也有部分产品上周收益率水平尚可,中银证券安源A录得0.4746%,在所有纯债基金当中收益率最高。但中长债基金当中依然有1629只周收益告负,在2009只同类型产品中占比近80%。

这一现象虽然不常见,但由于前期债市高烧不退,资金的快速撤离也是一种避险策略的体现。从上周五的各类型ETF来看,债券型ETF仅有一只录得0收益,其余日内全部收跌,显示出债市投资的谨慎情绪十分强烈。

对于上周债券行情先扬后抑,机构普遍认为,主要由于前期无风险利率下行过快,央行操作加码、监管力度增强,债市承压转向调整。基本面因素则不温不火,年内经济企稳向好、物价“温和通胀”的格局能否持续形成,值得密切关注。

诺安基金分析指出,参考上半年数据,期间内10年、30年国债到期收益率的极差(极大值-极小值)分别为35BP、42BP,叠加诸多政策基准利率已下调的客观因素,预计本轮长债收益率调整空间相对有限(不超20BP),债市整体走熊概率依然偏低。建议可考虑维持现有仓位。同时,需持续增强规范投资意识,不主动参与利率债过度炒作。

说明:上周各类型债基头部业绩产品统计 来源:Wind

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

欢迎关注每日经济新闻APP

财经绿动力

财经绿动力