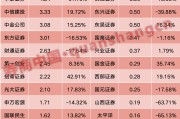

券商二季度看好新质生产力投资主线

一季度行情渐近尾声,陆续有券商开始对二季度市场进行展望。部分券商认为,二季度是基本面支撑转折点,A股市场整体或呈现震荡态势且下行空间有限。在市场风格及行业布局方面,短期建议成长和价值均衡配置,中期可能偏向科技和成长,新质生产力则是券商较为看好的投资主线。

图片来源于网络,如有侵权,请联系删除

震荡下短期均衡配置

图片来源于网络,如有侵权,请联系删除

在经历2月初至3月中旬快速冲高后,A股市场三大股指近期均出现小幅调整迹象。从当前券商人士的判断看,二季度A股市场整体或呈现震荡态势,但2月底部区域大概率已构筑,下行空间有限。

“二季度美国降息预期很难进一步延后,而国内制造业投资和消费增速料企稳回升,将带动经济及工业企业利润增速继续回升。”华金证券策略首席分析师邓利军认为,二季度A股市场整体将呈现震荡态势,且考虑到沪指等指数估值均处于历史低位,下行空间有限,市场情绪可能随着基本面修复有所改善。

就经济基本面而言,国家统计局3月27日发布数据显示,2024年1-2月,全国规模以上工业企业利润同比增长10.2%,超七成行业利润实现增长。在华安证券研究所副所长、首席经济学家郑小霞看来,当前出口带动制造业投资和生产持续向好,国债、专项债等项目落地效果有望显现并对基建投资形成支撑,高端消费和服务类消费带动消费缓慢回升,二季度经济整体复苏态势不弱。同时,二季度也将是基本面支撑的转折点,市场有望“在质疑中走向光明”。

通过对多个底部信号观察,华泰证券首席策略分析师王以认为,市场2月底部区域大概率已构筑,股市历史大底的“空间感”或已基本具备,市场风险偏好能否进一步改善与四个主要矛盾(局部产能过剩、通胀周期、筹码状态、增量资金)的改善进度相关。就市场风格而言,考虑到剩余流动性大概率仍在高位徘徊,整体上二季度或仍呈现红利价值和主题成长占主导的局面。

在建议短期成长与价值均衡配置的同时,邓利军认为,市场中期可能偏向科技和成长。从基本面上看,科技和成长均处于上行周期,红利走强的核心推动力可能减弱。同时,流动性中期延续宽松,科技和成长可能占优。

新质生产力成关注重点

日前,工信部相关负责人明确了下一步促进加快形成新质生产力的举措,市场围绕新质生产力的讨论持续升温。从主题投资角度看,新质生产力也是券商二季度较为看好的方向。

“一方面,新质生产力有望成为今年产业政策的核心思路,后续产业政策有望围绕新质生产力不断出台,为主题性机会提供催化。此外,中央财经委会议提出的‘大规模设备更新’是促进新质生产力发展的重要举措,后续也有望在税收优惠、贷款、产业资金上加以支持。”通过对政策面的分析,郑小霞认为,二季度应对新质生产力加大关注。

从国新办日前举行的新闻发布会看,新质生产力已经在实践中形成并展示出对高质量发展的强劲推动力、支撑力。在王以看来,发展新质生产力是新旧动能转换下的宏观主线,有望演绎成今年的投资主线之一,对应的三类投资机会分别是新兴产业进口替代、优势产业“出海”以及未来产业前瞻布局。

邓利军也认为与新质生产力相关行业是二季度投资主线。其中,和制造业投资相关的新能源、汽车、家电等行业可能受益,与新质生产力相关的人工智能、工业互联网、数据要素、智能算力、通用航空、无人机、物流等行业也值得投资者关注。

把握军工、TMT等方向机遇

除了新质生产力,从行业投资角度看,郑小霞建议,二季度可把握成长方向中的军工行业,其上涨行情至少在二季度前半段时间有望延续;电子行业建议把握中期机会,未来随着景气周期来临还会迎来第二阶段基本面支撑阶段;传媒、计算机、通信等行业也存在阶段性主题机会。

此外,郑小霞认为,中游生产制造的超预期改善将带动上游能源、材料需求,从而出现修复性机会,因此可关注煤炭、工业金属、电力、工业钢等板块。

综合宏观环境导向、盈利和景气预期导向等因素,邓利军建议二季度可关注两大主线:一是盈利和景气向上且估值性价比较高的TMT、电力新能源、机械、汽车等行业;二是受益于政策和经济修复的建筑、银行、交运、消费等行业。

王以建议,二季度可关注设备更新与改造方向机会,看好以下三个细分领域:一是设备更新方向的纺织服饰及轻工相关设备、通用设备、船舶、农机、铁路轨道交通、商用车;二是以旧换新方向的乘用车及家电拆解回收;三是回收利用方向的再生铝。

(责任编辑:王擎宇)推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经绿动力

财经绿动力