转融券“T+1”今起实施

今年1月底,证监会宣布将转融券市场化约定申报由实时可用调整为次日可用,由于涉及系统调整等因素,自3月18日起实施。这也意味着市场所理解的转融券“T+1”今起正式落地。

图片来源于网络,如有侵权,请联系删除

转融券由T+0变为T+1

图片来源于网络,如有侵权,请联系删除

转融券是指证券市场的借贷业务,中证金融公司将自有或依法筹集的证券出借给证券公司,再由证券公司将这些证券借给投资者,用于融券交易。

此前,证监会宣布将转融券市场化约定申报由T+0调整为T+1,自3月18日起实施。上周有券商收到中证金融公司的通知,定于3月16日进行转融通业务通关测试。

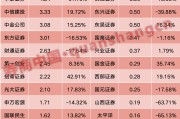

据北京商报记者梳理,目前国泰君安、广发证券、湘财证券、中国银河、民生证券、西部证券等40余家券商表示积极与中证金融、交易所、中国结算合作,并完成了各项系统端业务测试。

时间回溯到2023年,金帝股份上市首日大额融券卖出、高瓴旗下HHLR违规减持隆基绿能股票,两度引发市场对限售股出借融券问题的关注。此后,证监会加大了对限售股出借融券的监管力度。

今年1月28日,证监会按照“稳妥推进、分步实施”的思路,宣布进一步加强融券业务监管,全面暂停限售股出借。具体包括:一是全面暂停限售股出借;二是将转融券市场化约定申报由实时可用调整为次日可用,对融券效率进行限制。因涉及系统调整等因素,第一项措施自1月29日起实施,第二项措施自3月18日起实施。

在东方证券王丽颖看来,转融券由T+0变为T+1,市场此前已经有所消化,短期看对市场影响不大,但中长期对市场的正向反馈显而易见。

营造更加公平的市场秩序

对于本次转融券由T+0到T+1的机制优化调整,证监会此前表示,主要有两个方面考虑:一是突出公平合理,降低融券效率,制约机构在信息、工具运用方面的优势,给各类投资者更充足的时间消化市场信息,营造更加公平的市场秩序。二是突出从严监管,阶段性限制所有限售股出借,进一步加强对限售股融券监管,同时,坚决打击借融券之名行绕道减持、套现之实的违法违规行为。

华林证券表示,从长期来看,这些政策的实施,有望提高融券业务的稳健性和成熟度,从而促进业务的持续健康发展。

民生证券指出,本次转融券由“T+0”变“T+1”,是对监管提出的融券优化机制和逆周期调节相关政策的进一步细化落实。“T+0”变“T+1”对于券商下游融券策略需求及时性较高的客户影响较大,如量化客户,但长期来看,本次调整政策有助于提升融券业务的稳健性和成熟性,有利于业务长远健康发展。

长期而言,一个强调以投资者为本、公平交易的市场环境,是吸引长期资本的关键。不断优化融券及转融通机制、避免不正当套利行为,有助于更有效地发挥市场多空平衡机制,提升资本市场的定价有效性、平抑股价异常波动、降低金融风险,为投资者营造一个更稳定、信息更充分透明的投资环境。

据了解,转融券的出借期限分为3天、7天、14天、28天和182天。数据显示,今年以来,7天和14天期限的转融券数量占比分别约为11.61%和83.05%,而182天期限的转融券数量占比仅0.12%。

有非银分析师指出:“由于转融券余额受到展期因素的影响,精确计算剩余期限分布存在一定困难。但如果展期的期限特征与新合约融出的期限特征相似,可以预期在未来一个月内,转融券的余量将迅速减少,最终只剩下约182天的长期限转融券余量。”

对于从“T+0”变成“T+1”,他认为,此举不仅对市场有积极的刺激作用,也提高了交易信息透明度,从而大大提高通过转融券大笔做空或者高位减持的难度。

|相关新闻|

证监会多举措提振资本市场

3月15日,国务院新闻办公室举行新闻发布会,证监会副主席李超,首席风险官、发行监管司司长严伯进,证券基金机构监管司司长申兵,上市公司监管司司长郭瑞明,人事教育司负责人张朝东解读强监管防风险推动资本市场高质量发展有关政策,并答记者问。其中,对于严把发行上市准入关未来有哪些举措的问题,证监会方面提到,将研究提高部分板块的上市指标、从严监管未盈利企业上市、IPO现场检查覆盖率不低于拟上市企业的三分之一等。

3月15日,证监会官网发布《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》文件。当日,严伯进在答记者问时也表示,将充分听取市场各方的意见和建议,对于上市门槛也会有更加严格的要求。

严伯进指出,将研究提高部分板块的上市指标,从监管实践看,目前有的板块上市财务指标偏低,综合性不足,引导分流企业到合适的板块作用不充分,也听到不少的市场声音建议提高上市指标。证监会将认真分析、系统研究,特别是充分参考近年来新上市企业和在审企业的情况,指导沪深交易所修改上市规则,适度提高部分板块财务指标,丰富综合性指标,让不同发展阶段、不同行业、不同规模的企业在合适的板块上市。

“从严监管未盈利企业上市”,这也是严伯进提到的重点。

从实践看,科技企业发展可能会有一个未盈利阶段,这并不一定意味着这些企业持续经营能力差。一些优质的科技企业可以通过上市更好更快成长,但绝不能是那些拼凑技术的“伪科技”企业。

对此,严伯进表示,证监会将就未盈利企业的科技成色征求行业相关部门意见,更好统筹支持科技发展和保护投资者利益。

前海开源基金首席经济学家杨德龙表示,提高上市公司质量首先要从源头上把关,通过严格的审查,能够支持更多好企业登陆资本市场,将一些不符合上市条件的公司排除在外。

3月15日,证监会也发布实施了《首发企业现场检查规定》。当日,严伯进答记者问时也提到,下一步,证监会将大幅提高现场检查比例,主要考虑是同步增加随机抽取和问题导向的现场检查,使现场检查覆盖率不低于拟上市企业的三分之一。

现场检查是证券法赋予证监会的一项行政执法手段,对发行监管领域而言,它成为发行上市书面审核的一个延伸和补充。2021年1月,证监会发布实施了《首发企业现场检查规定》,规定了首发企业现场检查工作的程序、方式以及要求。这个制度实施以来,证监会动员全系统的力量,已经对100家首发企业有序开展了现场检查,根据检查的情况进行了分类处理,对发现财务造假线索的3家企业依法立案稽查。通过严格的现场检查,监管压力得到层层传导,在提高信息披露的规范性、防范财务造假方面,现场检查制度发挥了关键作用。

(责任编辑:张紫祎)推荐阅读:

青鸟消防董事、高管或涉窗口期违规交易 三季报披露前十日内交易公司股份

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经绿动力

财经绿动力