重磅!私募证券投资基金运作新规正式出炉,五大看点值得关注

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

图片来源于网络,如有侵权,请联系删除

重磅!私募证券投资基金运作新规正式出炉,五大看点值得关注

每日经济新闻 2024-04-30 19:31:46

图片来源于网络,如有侵权,请联系删除

每经记者 李蕾 每经编辑 彭水萍

图片来源于网络,如有侵权,请联系删除

《每日经济新闻》记者获悉,私募基金行业又迎来重磅新规。

为了加强私募证券投资基金(以下简称私募证券基金)自律管理,规范私募证券基金业务,保护投资者合法权益,促进私募基金行业健康发展,维护证券期货市场秩序,中国证券投资基金业协会(以下简称中基协)在中国证监会指导下起草了《私募证券投资基金运作指引》(以下简称《运作指引》),并于4月30日正式发布。

去年4月28日,中基协就《私募证券投资基金运作指引》向社会公开征求意见。最新公布的《运作指引》共42条,内容覆盖私募证券基金的募集、投资、运作等各环节,突出问题导向、风险导向,科学设置差异化规范要求。

据悉,《运作指引》将自2024年8月1日起正式施行。下一步,中基协将认真落实《运作指引》,持续优化私募证券基金备案和自律管理工作,进一步推动私募证券基金行业高质量发展。

有头部私募基金管理人向《每日经济新闻》记者表示,近两年来,私募行业整体的监管环境趋严,监管对私募行业的规范化运营越来越重视。今年以来,多个私募行业法律法规颁布实行,将一万多家私募基金纳入标准化、规范化、流程化的监管框架内,私募政策的越来越呈现“公募化”“纵深化”的监管特征,除了私募公司运营的合规外,更加重视私募产品在运作细节和流程的规范,这不仅有利于私募行业长远的规范健康发展,也有利于保护投资者利益。

《每日经济新闻》记者也为大家整理了新规的五大看点。

私募证券投资基金运作迎重磅新规

近年来,私募证券基金行业发展迅速,在服务实体经济、满足居民财富管理需求、壮大机构投资者队伍、提高市场定价效率、增强资本市场韧性等方面发挥了积极作用。

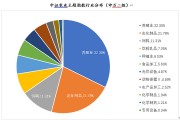

截至2024年3月末,在中基协登记的私募证券基金管理人8300余家,管理私募证券基金9.2万只,规模近5万亿元,已成为资本市场重要的机构投资者。目前管理规模前400家私募证券机构占行业管理规模比例近80%,管理规模后2000家私募证券机构占行业管理规模比例仅约0.15%,行业两极分化较为严重,小、乱、散、差业态仍较为明显,部分机构背离“受人之托,代人理财”的基本属性,投资运作缺乏必要约束,损害投资者合法权益,不利于市场稳定运行。鉴于此,有必要加强规范管理,促进行业平稳健康发展。

2023年,私募基金行业制度建设取得重大进展,行业首部行政法规《私募投资基金监督管理条例》(以下简称《私募条例》)发布,将私募投资基金业务活动纳入法治化、规范化轨道进行监管。中基协总结长期以来的登记备案和自律管理工作实践,在《私募条例》出台前后发布修订后的《私募投资基金登记备案办法》及配套的私募基金管理人登记、私募证券基金、私募股权基金备案等多项行业自律规则,持续优化登记备案工作,提升行业服务水平。

为全面贯彻落实《私募条例》,进一步完善行业规则体系,促进私募证券基金规范运作,中基协起草《运作指引》,起草过程中充分征求行业机构和监管部门意见。协会对反馈意见进行认真研究,充分考虑行业合理诉求,对相关条款进行调整优化,较好兼顾了行业规范和发展。

文件显示,《运作指引》共42条,内容覆盖私募证券基金的募集、投资、运作等各环节,突出问题导向、风险导向,科学设置差异化规范要求。

一是强化资金募集要求,明确私募证券基金的初始募集及存续规模,强化投资者适当性要求,明确预警止损线安排等。

二是规范投资运作行为,明确投资策略一致性要求,强调组合投资,禁止多层嵌套,规范债券投资、场外衍生品交易和程序化交易,建立健全内控制度,加强流动性管理,明确信息披露要求等。

三是强调受托管理职责,禁止变相保本保收益,明确不得开展通道业务,不得通过场外衍生品、资管产品等规避监管要求,规范业绩报酬计提,保证公平对待投资者。

四是树立长期投资、价值投资理念,规范基金过往业绩展示,引导投资者关注长期业绩,加强对短期投资行为的管理。

五是合理设置过渡期。针对存量私募证券基金设置差异化整改要求,部分整改要求给予一定过渡期安排,避免对基金正常运作造成不利影响。

五大看点值得关注,对多项条款进行适度放宽

《每日经济新闻》记者了解到,《运作指引》公开征求意见期间中基协共收到意见建议六百余份,行业机构意见主要集中在募集及存续门槛、申赎开放频率及锁定期安排、组合投资、场外衍生品交易、过渡期安排等方面。中基协结合行业反馈意见并进行充分评估、测算,对前述条款进行适度放宽,并就几个重点问题作出了进一步说明。我们也就此为大家整理了《运作指引》的五大看点。

看点一:最低存续规模由1000万元降低至500万元

在基金存续规模方面,为逐步改善小乱散差的行业现状,《运作指引》公开征求意见稿提出基金规模持续低于1000万元的私募证券基金应当进入清算流程,市场机构对此反映较多,认为对小规模基金冲击较大。经充分评估后,目前已作出调整:一是将最低存续规模降低至500万元,明确长期低于500万元规模的基金应当停止申购;二是在触发停止申购后、进入清算程序之前,增加缓冲期“停止申购后连续120个交易日基金资产净值仍低于500万元的,应当进入清算程序”;三是给予一定过渡期,将长期低于500万元的起算时间定为2025年1月1日。

截至2024年3月末,私募证券基金小于500万元的产品规模占比极小,其中包含大量实质上已经没有运作的“壳”产品,由不具备持续经营能力的小规模私募机构管理的规模仅几十亿元,且相关规定已给予此类机构较为充裕的调整整改时间,对行业影响较小。

看点二:放宽申赎开放频率及份额锁定期

为引导投资者理性投资、长期持有,公开征求意见稿提出私募证券基金每月至多开放一次申赎,并设置不少于6个月的份额锁定期,市场机构普遍认为相关要求会影响产品运作的流动性安排,并限制了投资者“用脚投票”的权利。

从维护投资者利益角度出发,中基协吸收了相关意见,将申赎开放频率放宽为至多每周开放一次,并将6个月锁定期要求放宽至3个月,同时允许私募证券基金通过设置短期赎回费的方式替代强制锁定期安排,把选择权交还市场。此外,对于《运作指引》发布前已备案私募证券基金的申赎及锁定期安排不作强制整改要求。

看点三:组合投资“双25%”要求不变,但对相关条款进行优化

此前,私募证券基金行业缺少组合投资方面的规范要求。为引导私募基金管理人提升专业投资能力,分散投资风险,《运作指引》参照《证券期货经营机构私募资产管理计划运作管理规定》提出双25%的组合投资要求,即单只私募证券基金投资同一资产不超过基金规模的25%,同一私募机构管理的全部私募证券基金投资于同一资产比例不超过该资产的25%。

征求行业意见后,《运作指引》维持组合投资的总体要求不变。针对市场机构反映组合投资的执行需要考虑投资资产市值变化、明确对于不同类型资产的计算基准、被动超比例后的调整安排等问题,中基协对相关条款进行了优化,明确可以按照买入成本与市值孰低法计算投资比例,补充了“同一资产”释义、投资比例被动超限后调整要求等内容,便于行业落地执行。

看点四:明确要求私募证券基金参与DMA业务不得超过2倍杠杆

《运作指引》要求私募证券基金以风险管理、资产配置为目标开展场外衍生品交易,从降杠杆、防风险的角度规范单只私募证券基金参与场外衍生品交易的整体风险敞口。

2024年2月份以来,私募证券基金参与多空收益互换(DMA)业务的规模及杠杆均实现下降,风险已得到释放。针对前期私募证券基金通过DMA进行杠杆交易的情况,《运作指引》明确要求私募证券基金参与DMA业务不得超过2倍杠杆,进一步控制业务杠杆水平。

此外,《运作指引》明确私募证券基金参与雪球结构衍生品的合约名义本金不得超过基金净资产的25%,与证券期货经营机构私募资产管理计划参与雪球结构衍生品的执行口径拉齐,减少监管套利空间。

关于场外衍生品交易的过渡期安排,考虑到中基协前期已向市场传达了限定DMA业务杠杆倍数、控制雪球结构衍生品投资集中度等要求,《运作指引》正式实施后,要求不符合场外衍生品交易条款的私募证券基金不得新增募集、不得展期,但存续已开仓的场外衍生品合约可以继续运作至到期,不受影响。

看点五:大幅放松过渡期安排,延长至24个月

征求意见过程中,行业机构普遍希望有充足的过渡期安排。为确保《运作指引》顺利发布实施,避免对市场造成影响,现已充分吸收行业意见,大幅放松过渡期安排。

具体措施有以下几项:一是对不满足组合投资等条款的存量基金,将过渡期大幅延长至24个月,相关基金在过渡期内可正常开放申赎、正常投资运作;二是对过渡期后仍不符合相关条款的私募证券基金,可继续投资运作至合同到期,仅要求不得新增募集、不得展期,不强制要求调仓或者卖出,影响较小。

封面图片来源:视觉中国-VCG211101720558

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

欢迎关注每日经济新闻APP

推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经绿动力

财经绿动力